Derniers commentaires flous

- Docthib dans ChatGPT ou ChatGepetto ?

- Laurent Nicolas-Dematons dans ChatGPT ou ChatGepetto ?

- Docthib dans Finance durable – newsletter #4 // manuscrit soumis

- benoit granger dans Finance durable – newsletter #4 // manuscrit soumis

- Docthib dans Finance durable – newsletter #4 // manuscrit soumis

Recherche précise sur ce blog flou

Institut des Sciences de la Personnalité

Rubriques

- Agenda (3)

- Batana (59)

- Blog (65)

- Caillou (163)

- Cinétique du pékin (10)

- Citations (20)

- Courir (80)

- développement personnel (6)

- e-mail (8)

- En vrac (9)

- Ennéagramme (1)

- Finance (70)

- Fonds de miroir (18)

- GTD (7)

- H6M (3)

- Hahaha (23)

- In English (16)

- Informatique et Internet (92)

- Livres (66)

- MBTI (11)

- Musique (15)

- Non classé (6)

- Novela (22)

- Perso (123)

- Photo (26)

- Productivité (73)

- Prof (31)

- Réflexions (248)

- Romano (118)

- stats (5)

- To-Do (10)

- Transformer (1)

- travail (9)

- Ubuntu (41)

- Verts de terre (18)

-

Thibillets récents

Archives

- juillet 2024 (2)

- février 2024 (1)

- juillet 2023 (1)

- mai 2023 (2)

- février 2023 (1)

- octobre 2022 (1)

- septembre 2022 (1)

- août 2022 (1)

- juillet 2022 (1)

- mars 2022 (1)

- février 2022 (2)

- décembre 2021 (3)

- septembre 2021 (1)

- juillet 2021 (1)

- juin 2021 (2)

- mai 2021 (1)

- avril 2021 (1)

- février 2021 (2)

- janvier 2021 (1)

- décembre 2020 (2)

- juillet 2020 (3)

- mai 2020 (2)

- mars 2020 (10)

- avril 2019 (1)

- mars 2019 (1)

- décembre 2018 (2)

- novembre 2018 (2)

- septembre 2018 (2)

- août 2018 (2)

- juillet 2018 (1)

- décembre 2017 (1)

- octobre 2017 (2)

- août 2017 (2)

- juillet 2017 (1)

- juin 2017 (1)

- avril 2017 (1)

- novembre 2016 (1)

- juillet 2016 (2)

- mai 2016 (1)

- avril 2016 (2)

- mars 2016 (3)

- février 2016 (1)

- janvier 2016 (2)

- décembre 2015 (1)

- novembre 2015 (2)

- août 2015 (1)

- juillet 2015 (1)

- mai 2015 (1)

- avril 2015 (2)

- janvier 2015 (4)

- décembre 2014 (1)

- novembre 2014 (1)

- septembre 2014 (1)

- août 2014 (4)

- juillet 2014 (4)

- mai 2014 (1)

- avril 2014 (2)

- mars 2014 (3)

- février 2014 (1)

- janvier 2014 (2)

- décembre 2013 (1)

- septembre 2013 (9)

- août 2013 (4)

- juillet 2013 (4)

- juin 2013 (1)

- mai 2013 (1)

- avril 2013 (1)

- mars 2013 (9)

- février 2013 (8)

- janvier 2013 (15)

- octobre 2012 (5)

- août 2012 (3)

- juillet 2012 (2)

- juin 2012 (2)

- avril 2012 (1)

- mars 2012 (7)

- février 2012 (3)

- janvier 2012 (11)

- décembre 2011 (6)

- novembre 2011 (7)

- octobre 2011 (6)

- septembre 2011 (7)

- août 2011 (14)

- juillet 2011 (9)

- juin 2011 (11)

- mai 2011 (2)

- avril 2011 (6)

- mars 2011 (7)

- février 2011 (8)

- janvier 2011 (5)

- décembre 2010 (8)

- novembre 2010 (16)

- octobre 2010 (7)

- septembre 2010 (2)

- août 2010 (6)

- juillet 2010 (6)

- juin 2010 (5)

- mai 2010 (5)

- avril 2010 (7)

- mars 2010 (4)

- février 2010 (7)

- janvier 2010 (10)

- décembre 2009 (16)

- novembre 2009 (13)

- octobre 2009 (12)

- septembre 2009 (5)

- août 2009 (2)

- juillet 2009 (3)

- juin 2009 (8)

- mai 2009 (6)

- avril 2009 (13)

- mars 2009 (23)

- février 2009 (21)

- janvier 2009 (14)

- décembre 2008 (13)

- novembre 2008 (20)

- octobre 2008 (16)

- septembre 2008 (43)

- août 2008 (13)

- juillet 2008 (30)

- juin 2008 (24)

- mai 2008 (27)

- avril 2008 (26)

- mars 2008 (20)

- février 2008 (21)

- janvier 2008 (19)

- décembre 2007 (19)

- novembre 2007 (32)

- octobre 2007 (28)

- septembre 2007 (22)

- août 2007 (9)

- juillet 2007 (19)

- juin 2007 (17)

- mai 2007 (24)

- avril 2007 (32)

- mars 2007 (32)

- février 2007 (23)

- janvier 2007 (33)

- décembre 2006 (35)

- novembre 2006 (20)

- octobre 2006 (29)

- septembre 2006 (30)

- août 2006 (13)

- juillet 2006 (28)

- juin 2006 (31)

- mai 2006 (28)

- avril 2006 (18)

- mars 2006 (26)

- février 2006 (18)

- janvier 2006 (12)

Message de service

Publié dans Réflexions

Laisser un commentaire

Gestion de trésorerie et stratégies de retard de paiement : une spécificité française ?

Mes soucis avec une agence immobilière / syndic m’inspirent ces réflexions, en faisant un parallèle entre les mésaventures d’un locataire et celles d’une entreprise – et quelques considérations de finance durable.

J’ai été locataire d’appartement plusieurs fois dans ma vie, avec à chaque fois la question lancinante : va-t-on me rendre la caution dans les temps ? Certaines agences que j’ai rencontrées ont été extrêmement correctes, d’autres n’avaient pas calculé les charges de copropriété en 5 ans, et m’ont présenté la facture – fortement en ma défaveur – lors de la sortie des lieux. C’est donc un milieu où le pire côtoie le meilleur.

Ma situation avec la société Casteele (Charenton le pont)

J’ai loué un appartement géré par leurs soins pendant plus de 4 ans, sans anicroche, notamment car je payais mes loyers par prélèvement pour éviter les retards ou les oublis.

- En novembre 2021, soit deux mois avant mon déménagement, je les préviens de la fin de mon bail en janvier 2022, et leur pose une question au sujet de la reprise de la cuisine installée par mes soins, que je propose d’imputer sur les loyers restants. Pas de réponse.

- J’appelle le 1er décembre, et la gestionnaire me dit n’avoir pas vu mon mail. Je lui renvoie donc, et j’envoie aussi une lettre recommandée AR pour déclarer la fin du bail.

- Après un échange de mails courant décembre sur l’état de la cuisine (demande de photos et de factures, que j’envoie), silence radio.

- Je relance plusieurs fois par téléphone. La gestionnaire me dit que « ah oui, je dois demander au propriétaire ». Je lui rappelle à chaque fois que j’attends une réponse pour savoir ce que je dois régler comme loyer.

- L’état des lieux a lieu le 13 janvier 2022, sans observation négative – donc conforme à l’état des lieux d’entrée. À cette occasion, je pose à nouveau la question sur la cuisine installée et le loyer, sans réponse.

- Depuis l’état des lieux, j’ai appelé ou envoyé plusieurs mails, demandant le remboursement de mon dépôt de garantie. Voici les types de réponses à mes nombreux appels téléphoniques (les mails étant restés sans réponse) :

- « Ah oui, je ne regarde jamais les états des lieux avant 3 semaines »

- « Je vais voir avec le propriétaire pour la cuisine »

- « Je reprends votre dossier et je vous envoie le chèque dans l’après-midi »

- J’ai donc lancé une campagne sur Linkedin et sur Facebook en interpellant cette société. Sans réponse non plus. Ce n’est que lorsque j’ai déposé un commentaire sur la page d’avis Google que j’ai enfin eu une réponse.

Conformément à la loi Alur, la société Casteele (Charenton le pont) me devait le remboursement du dépôt de garantie + 2 x 10% de pénalités correspondant au fait que nous avions dépassé le 2ème mois au-delà du délai légal. Mais visiblement, la société Casteele (Charenton le pont) sait utiliser la loi à son avantage : la loi Alur précise que le dépôt de garantie doit être remboursé dans le mois en cas d’état des lieux conforme – ce qui était le cas – et dans les deux mois en cas d’état des lieux non conforme. J’ai reçu, pile avant la date limite, un chèque amputé de deux prestations pour remise en état, ce qui permettait à la société Casteele (Charenton le pont) de faire d’une pierre deux coups : (1) pratiquer une retenue sur mon dépôt de garantie – petite vengeance pour me punir d’avoir osé demander mon dû en public et (2) se remettre dans le cadre de la loi, prétextant que l’état des lieux de sortie n’était pas conforme. C’est bien joué, parce que les dépenses imputées (80 €) me dissuadent, par leur montant, de contacter mon avocate : en effet, celle-ci va me facturer plus que ça, rien que pour l’explication de la situation. Quant à la solution de la médiation, cela consiste à envoyer le dossier complet en deux exemplaires en lettre recommandée AR, puis à attendre des semaines voire des mois pour une médiation éventuelle. J’ai donc jeté l’éponge (mais je prends la plume).

Gestion de trésorerie et mauvais payeurs

Cette situation, beaucoup de petites entreprises et indépendants la connaissent : une grosse entreprise profite de son pouvoir pour retarder le paiement de ses obligations. Je ne compte plus le nombre de fois où j’ai entendu un responsable financier me dire « Dans notre entreprise, nous ne payons jamais avant la première relance ». Ce genre de culture du mauvais payeur provoque des difficultés financières sans fin pour ceux qui attendent leur argent.

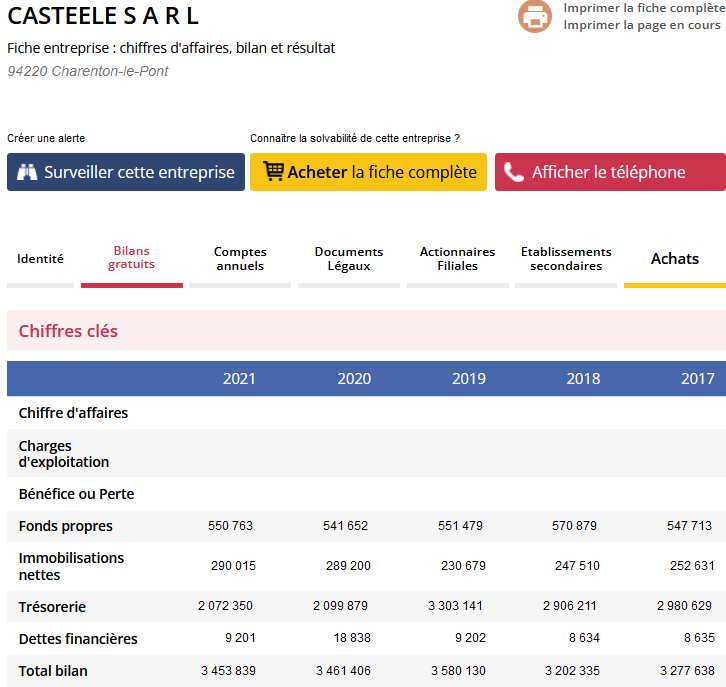

Et c’est très rarement un problème de moyens. Dans le cas de la société Casteele (Charenton le pont), par exemple, les comptes disponibles en ligne montrent qu’elle a depuis des années une trésorerie de 2 à 3 millions d’euros. C’est sûr que toutes ces cautions et tous ces loyers, ça finit par représenter un beau pactole…

Or, pour en revenir aux entreprises, ces retards de paiement occasionnent des difficultés financières chez leurs fournisseurs, comme en attestent les études de l’observatoire des délais de paiement, un département de la Banque de France. Par exemple, dans son rapport publié en 2020 (je ne cite pas le rapport 2021, trop impacté par la pandémie), l’observatoire note qu’un retard de paiement de plus d’un mois augmente la probabilité de faillite de 27% pour les entreprises ayant un CA supérieur à 7,5 M€, et jusqu’à 40% pour les petites entreprises.

Une réflexion en termes de finance durable

La finance durable – du moins telle que je la définis dans mon ouvrage à paraître – se préoccupe d’intégrer les problématiques ESG (environnement, social, gouvernance) dans la gestion financière des sociétés. Le volet social porte par exemple sur le bien-être des salariés, le traitement correct des populations locales ou encore la diversité des profils (minorités…) au sein de l’entreprise, notamment dans les instances dirigeantes. Mais il y a une variable sociale – ou plutôt sociétale – qui concerne les partenaires de l’entreprise : clients, fournisseurs, administrations, collectivités locales… Dans beaucoup d’entreprises, les clients sont valorisés – et pour cause, car ils contribuent aux revenus – tandis que les fournisseurs peuvent être oubliés ou considérés comme une variable d’ajustement.

En effet, en cas de difficultés de trésorerie, l’entreprise sera obligée de payer ses salariés, et elle n’osera pas courir le risque d’interrompre le versement de ses intérêts au banquier. Comparativement, une variable d’ajustement rapide et relativement indolore consistera à décaler les paiements aux fournisseurs. Ceux-ci sont liés à l’entreprise, qui leur assure des débouchés, et ils n’ont pas forcément les moyens de claquer la porte pour un mois de retard dans les paiements. Il s’ensuit que des entreprises sont tentées de jouer à ce jeu du mauvais payeur. Pour certaines d’entre elles, c’est peut-être une question de survie ; pour d’autres, c’est une stratégie systématique pour gérer leur trésorerie. Or, dans une vision élargie de la finance, l’entreprise aurait tout intérêt à soigner aussi bien ses clients que ses salariés ou ses fournisseurs (les fameux stakeholders, ou parties prenantes).

Une approche qui ne serait plus compétitive (moi contre vous), mais coopérative (tous ensemble) conduirait à une meilleure confiance, une meilleure circulation de l’information, et probablement, une meilleure anticipation partagée des conditions du marché – toutes les parties prenantes s’ajustant harmonieusement, plutôt que de se bouffer le nez.

Et pour revenir à l’origine de cet article, à quand un gestionnaire immobilier qui fera un élément de discours, voire de publicité, sur la rapidité avec laquelle il rembourse ses locataires ?

Cela serait tellement différenciant…

Publié dans Finance, Réflexions

Laisser un commentaire

TotalEnergies: white, black or green?

TotalEnergies has just published a record profit of 14 billion euros. What about the expected dividend (more than half of the profit)? In a business that is 90% based on the exploitation of fossil fuels, where are the investments to limit climate change or externalities?

Those are excerpts from a detailed analysis (in French) on my blog (limited section in English here) – contrasting classical finance and sustainability, and taking not only figures in their absolute amounts, but showing also orders of magnitude.

Let’s put on our green glasses and look at the situation of TotalEnergies from the point of view of sustainable finance. If this company decides to pay a large dividend to shareholders, this means that they can do without the money. In other words, they feel that their investment needs are amply covered.

Now, let’s broaden the notion of investment to encompass projects that meet any of the United Nations’ 17 Sustainable Development Goals, or ESG (environment, social, governance) criteria. The question becomes: has TotalEnergies planned enough sustainable investments? Indeed, this company could decide to invest massively – in proportion, not only in amount – in environmental policies: reduction of exploration – especially in the Arctic – and exploitation of fossil resources, major investment in truly renewable energies (not counting gas, then…)

Another way would be to further develop the letter S in ESG – more inclusion and diversity, better parity in decision-making bodies, respect for local populations in exploitation areas. Finally, G for Governance: it is always good to increase the transparency of executive remuneration methods, the independence of board members – why not invite an NGO such as Reclaim Finance to the board? – and the rejection of local corruption practices.

These sustainable investments could be extremely profitable in the medium to long term. Of course, in the short term, they would lower the risk-return trade-off, one of the pillars of traditional finance. Indeed, capital expenditures would probably reduce profitability in the short term. But if these investments contribute to a likewise reduction in the risks of the corporation (climate risks, local risks, reputational risk, lower attractiveness of the company as an employer, etc.), the risk-return ratio might benefit from that change.

We could also leave behind the classic two-dimension risk-profitability trade-off and introduce a third dimension, with a risk-profitability-sustainability tripod. The question would no longer be to maximise profitability for a given level of risk, but rather to optimise the three components of the tripod. Some companies would still continue to give priority to profitability, but at least, their stand would be clear: “We choose to ignore sustainability issues in order to maximise profitability.” Shareholders would then react accordingly: the maximisers (following the risk-profitability trade-off) would all be in favour of this move, while the optimisers (tripod) would take the high road.

TotalEnergies – the heavyweight of the French CAC 40 Index and one of the seven “supermajor” oil companies – has been attracting increasing attention for years. Indeed, it has a few blemishes on its record: 30 years of actively challenging climate change, financing authoritarian regimes, and intensive and aggressive exploration of natural environments that ought to be protected. At the same time, this company is among the best rated in its sector on ESG criteria. Some portfolio managers go so far as to say that TotalEnergies is the greenest of the oil stocks – please appreciate the oxymoron.

Where does such a paradox come from? On the one hand, we know that fossil fuel producers are major contributors to greenhouse gas (GHG) emissions… But on the other hand, an investor will want to know which companies are the most virtuous in a given sector. TotalEnergies is “relatively” well-ranked within its sector.

Finally, there is perhaps a deeper reason for the focus on this group: even today, cities are designed for and around cars; the car, or the SUV, is still, for many, a synonym of social status; logistics are still massively based on road transport (“if you bought it, a truck brought it”), or airplane delivery. Oil is therefore still a commodity of first necessity (but for how long?).

Let’s illustrate this with the yellow vests protests in France. The initial measure that triggered this movement was an increase in the carbon tax in the price of gasoline. Paradoxically, carbon tax is one of the means to reduce the effects of climate change (polluter pays principle).

Our relationship to oil is therefore complex, particularly in its human aspects: even though many of us are aware of the climate and biodiversity issues facing our planet, it is more difficult to take action when it impacts on our consumption habits or our leisure activities. TotalEnergies might be on a dark path, but this also reflects the dark side of our own choices.

Let us conclude on a positive note. Admittedly, TotalEnergies is not spending enough on ESG criteria, in comparison to its enormous amounts of GHG emissions (reminder: when communicating on their emissions, most companies « forget » scope 3 – which represents upstream and downstream emissions from their products, for example when they are used by customers. This scope 3 is enormous for TotalEnergies: 400 Megatons of CO2 equivalents, i.e. 90% of total emissions). In absolute terms, if this company were to devote just 1% of its revenues to ESG issues – and we are talking about more than 2 billion dollars here – it would be good publicity, much better than the “greenwashing” campaigns that such companies now regularly bombard us with.

Publié dans Finance, In English, Réflexions

Laisser un commentaire

Finance durable – lettre d’information #3

Publication du bénéfice record de TotalEnergies – quelques réflexions

TotalEnergies vient de publier son bénéfice 2021 : 16 Milliards de dollars, soit 14 milliards d’euros. C’est une bonne occasion pour réfléchir d’une part en termes de finance classique, et d’autre part en termes de finance durable sur cette information.

Du point de vue de la finance classique, on peut souligner plusieurs choses. D’abord, c’est une chose de regarder un chiffre dans son montant absolu, c’en est une autre de regarder les ordres de grandeur. On peut rapporter les 16 milliards de dollars au chiffre d’affaires 2021, ce qui donne un taux de marge nette de 7,95% – c’est plus que Carrefour (1,13%), ou Orpea (4,1%) mais c’est moins que Toyota (8,25%), ou Apple (25,89%), par exemple.

On peut aussi réfléchir en termes de répartition de la valeur : en effet, les premières réactions dans la presse ou sur les réseaux sociaux ne se focalisent pas seulement sur le bénéfice publié, mais aussi sur l’anticipation du dividende qui sera versé aux actionnaires. Les comptes 2021 n’ayant pas été publiés dans leur intégralité, je vais me fonder sur les chiffres de 2020 et 2019. En 2020, TotalEnergies a versé un dividende de 6,69 milliards $. Sur cette même année, le groupe a payé des salaires de 8,9 milliards $. Je ne suis pas compétent en termes de politique salariale, mais je sais qu’une comparaison de deux chiffres bruts peut conduire à des simplifications, et qu’il faut donc creuser un peu. Certes, on a ici une répartition des revenus du travail d’un côté, et des revenus du capital de l’autre, selon la terminologie de Groucho Karl Marx. Encore faut-il rapporter cela en une grandeur par tête. Pour les salaires, c’est assez facile : on a 8,9 milliards $ pour 105 476 salariés, soit un salaire moyen de 84 455 $, soit 73 947 € par an. Mais il est bon de creuser encore : en effet, les salaires contiennent aussi tous les bonus, primes et avantages en nature, mais rien ne dit que ces bonus et primes sont répartis également entre tous les salariés (29,5% sont des cadres, 70,5% sont des non cadres). Le salaire moyen est donc probablement différent du salaire médian (ceux du fond de la classe, allez réviser vos statistiques). Par ailleurs, le rapport annuel 2020 nous apprend que les 11 principaux dirigeants ont coûté au groupe 21,3 millions $, soit une moyenne de 1,9 million $ par dirigeant. Comme on le voit, le montant des salaires (dans l’absolu, supérieur aux dividendes) ne donne pas les mêmes informations au fur et à mesure que l’on creuse.

Passons maintenant aux dividendes. On aimerait bien avoir un effectif des actionnaires, mais ce serait trompeur : un actionnaire peut détenir une action, tandis qu’une banque détiendra 500 000 actions (et même cela ne représenterait que 0,02% du nombre total d’actions), donc on ne peut pas calculer un dividende moyen par actionnaire, seulement un dividende moyen par action, ce qui ne va pas nous servir ici.

Or on sait, toujours en finance classique, que c’est une erreur de ne regarder que le dividende. En effet, ce qui fait la rémunération d’un actionnaire, c’est la somme des dividendes qu’il perçoit d’une part, et des plus-values qu’il réalise d’autre part au moment où il revend ses actions. Une société comme Apple, par exemple, est réputée pour verser peu, voire pas du tout de dividendes, mais les actionnaires d’Apple n’en sont pas frustrés pour autant, car la croissance du cours boursier leur assure des plus-values potentielles qui les rémunèrent suffisamment. Aussi, si l’on veut calculer la rentabilité annuelle pour une actionnaire donnée, il ne suffit pas de regarder le rendement (dividende par action/cours boursier), mais aussi la plus-value potentielle (croissance du cours de bourse sur un an). Pour information, le cours boursier de TotalEnergies a progressé de +61% sur les 5 dernières années.

Une entreprise devrait-elle dégager zéro bénéfice ?

Le bénéfice n’est pas mauvais en soi, il est même nécessaire : sans bénéfice, une société ne pourrait pas investir pour les années futures – ce qui compromettrait sa survie à moyen terme – ou rembourser ses dettes passées – ce qui déclencherait sa faillite à court terme. Plutôt que de critiquer la formation du bénéfice, il importe donc de s’interroger sur la destination de ce bénéfice. En finance classique, il y a 4 ou 5 destinations possibles du bénéfice. Attention, en toute rigueur, on ne prendra pas l’indicateur du bénéfice, mais celui du cash-flow dégagé – les lectrices intéressées et les lecteurs curieux pourront se référer à n’importe quel site de finance ou à des manuels de finance d’entreprise d’auteurs sympathiques. Le bénéfice ( = en toute rigueur, le cash-flow) peut donc être alloué à 4 ou 5 destinations : à l’investissement au sens large – nouvelles machines, bâtiments, rachat de sociétés… – mais aussi au remboursement des dettes, au paiement de dividendes, au versement de bonus aux salariés ou au placement sur les marchés financiers. La question qui se pose alors est celle de l’ordre de priorité. En finance classique, il n’y a pas de réponse tranchée : dans certaines entreprises, la priorité est donnée à l’investissement ; dans d’autres entreprises, ce qui importe avant tout, c’est de se libérer du fardeau de la dette ; dans une 3e catégorie d’entreprises, le versement du dividende aura la priorité, etc.

L’actionnaire est-il un vampire ?

Les actionnaires sont souvent décrits comme l’incarnation du mal et du libéralisme à tout crin. Mais cela dépend de qui l’on range dans cette catégorie. Il y a en effet une différence entre le fonds de pension américain bardé d’exigences sur la rentabilité, et le retraité du Calvados ou la veuve de Carpentras qui ont placé leurs économies sur les bons conseils de leur banquier – sans parler du salarié qui détient des actions de son entreprise. Ce sont tous des actionnaires. De plus, quand je paie une prime d’assurance (habitation, automobile…), je deviens de fait un actionnaire : les primes sont collectées par la compagnie d’assurance et placées sur les marchés financiers – notamment en actions. C’est notamment ce qui permet de couvrir les sinistres sans que les primes d’assurance deviennent prohibitives. Indirectement, j’ai donc intérêt à ce que les placements de la compagnie d’assurance lui rapportent suffisamment.

Le dividende est-il mauvais ?

En finance classique, quand une entreprise décide de verser des dividendes, c’est généralement pour renvoyer aux actionnaires l’argent dont l’entreprise estime ne pas avoir besoin à l’avenir (attention, il y a plusieurs théories sur la politique de dividendes, l’auteur simplifie ici). À l’inverse, une entreprise qui décide de ne pas verser de dividendes envoie le message suivant à ses actionnaires : « chers actionnaires, nous préférons garder cet argent pour l’investir dans des projets rentables, et ainsi améliorer le cours de bourse de notre entreprise. » Ainsi, comme on l’a vu précédemment, la politique de dividendes est le pendant de la politique d’investissement. En simplifiant : il importe peu à l’actionnaire de toucher des dividendes ou de voir le cours de son action monter, pour peu que la performance soit au rendez-vous. Certes, encore une fois, l’auteur simplifie, car il y a des différences de liquidité, de matérialité voire de fiscalité entre les dividendes et les plus-values, donc les 2 ne sont pas totalement interchangeables. Il n’empêche : le dividende versé, c’est de l’argent non investi par l’entreprise.

Que dit la finance durable sur ces sujets ?

Chaussons nos lunettes vertes pour regarder la situation de TotalEnergies du point de vue de la finance durable. Si ce groupe décide de verser une grande partie de son bénéfice en dividendes aux actionnaires, cela signifiera qu’ils estiment pouvoir se passer de cet argent, c’est-à-dire que leurs besoins en investissements sont suffisamment couverts. Mais si l’on élargit maintenant la notion d’investissement à des investissements durables, c’est-à-dire qui respectent un ou plusieurs des 17 objectifs de développement durable de l’ONU, ou encore les critères ESG (environnement, social, gouvernance), alors la question mérite d’être posée : le groupe TotalEnergies a-t-il prévu suffisamment d’investissements durables ? Si ce n’était pas le cas, ce groupe pourrait décider d’investir massivement dans des politiques environnementales (réduction de l’exploration – notamment en Arctique – et de l’exploitation de ressources fossiles, en contrepartie d’un investissement majeur dans les énergies renouvelables – mais véritablement renouvelables, hein, on ne compte pas le gaz 😉 ). Soulignons ici que le terme « massivement » ne devrait pas être mesuré en montant, mais plutôt en proportion de l’activité totale. Une autre voie d’investissement consisterait à développer encore plus la lettre S du triptyque ESG, avec davantage d’inclusion et de diversité, une meilleure parité dans les instances de décision et un respect des populations locales dans les zones d’exploitation. Enfin, pour le G de gouvernance, il est toujours bon de développer la transparence des méthodes de rémunération des équipes dirigeantes, l’indépendance des membres du conseil d’administration – pourquoi ne pas y inviter une O.N.G. comme Reclaim Finance ? – et le rejet des pratiques de corruption locale.

Revenons sur le S de social, avec un ordre de grandeur. Les grands groupes se targuent souvent de créer beaucoup d’emplois, en tant qu’acteurs économiques de premier plan. Comment apprécier cela ici ? On a vu que le groupe TotalEnergies a 105 000 salariés. C’est peu, comparé aux 866 000 enseignants de l’Éducation nationale qui apprennent à nos enfants les bases du changement climatique, ou aux 1,4 millions de salariés du secteur hospitalier qui soignent, notamment les maladies respiratoires dues à la pollution (plus de 40 000 morts par an), et tout cela, rien qu’en France.

Ainsi, des investissements durables avec des externalités positives seront probablement extrêmement rentables à moyen ou long terme. Certes, à court terme, ils peuvent éventuellement faire baisser le couple risque-rentabilité cher au financier classique. En effet, des investissements signifient des dépenses, et les dépenses peuvent réduire la rentabilité à court terme. Mais si ces dépenses d’investissement contribuent à faire baisser en parallèle le risque du groupe (risques climatiques, risques locaux, risque de réputation, baisse de l’attractivité de la marque employeur…), le couple risque-rentabilité s’ajustera, voire s’en retrouvera amélioré. On peut aussi quitter le couple risque-rentabilité classique, et raisonner désormais avec un trépied risque – rentabilité – soutenabilité. La question ne consistera plus à maximiser la rentabilité pour un niveau de risque donné, mais plutôt à optimiser les 3 composantes du trépied. Cela n’empêchera nullement certaines entreprises de continuer à donner la priorité à la rentabilité, mais au moins le discours sera clair : « nous choisissons délibérément d’ignorer les enjeux de soutenabilité pour assurer une maximisation de la rentabilité ». Les actionnaires ajusteront alors leur participation : les maximisateurs du couple risque-rentabilité seront attirés, tandis que les optimiseurs (trépied risque – rentabilité – soutenabilité) prendront le large.

Total, tout blanc, tout noir ou tout vert ?

Ce groupe – le poids lourd du CAC 40 – focalise une attention croissante depuis des années. En effet, il traîne quelques casseroles qui ne sont pas du meilleur effet : 40 ans de contestation active du changement climatique (article de Libé ici, article académique là), le financement de régimes autoritaires (article du Monde ici), une exploration intensive et agressive de milieux naturels à protéger (par exemple en Arctique). Dans le même temps, cette entreprise est parmi les mieux notées de son secteur sur les critères ESG. Comment ce paradoxe est-il possible ? C’est que, par nature, toutes les activités économiques ne sont pas égales en termes de développement durable. Les gros contributeurs à l’émission de gaz à effet de serre sont connus : la métallurgie, les matériaux de construction, la chimie, les producteurs d’énergies fossiles… Il s’agit donc, pour un investisseur, de savoir quelles sont les entreprises les plus vertueuses compte-tenu des contraintes de leur secteur, et inversement, qui sont les mauvais élèves. Or, dans son secteur, TotalEnergies est considéré comme une valeur bien notée selon les critères ESG. Certains gérants de portefeuille vont jusqu’à dire que c’est la plus verte des valeurs pétrolières – les littéraires apprécieront l’oxymore.

Donc, là aussi, un raisonnement relatif donne un résultat plus contrasté qu’un raisonnement dans l’absolu.

Il y a peut-être aussi une raison plus profonde à la mise en avant de ce groupe : encore aujourd’hui, les villes sont conçues pour et autour des voitures ; la voiture est encore, pour beaucoup, un synonyme de statut social ; la logistique (en France comme aux États-Unis) est toujours massivement fondée sur le transport routier (« If you bought it, a truck brought it»), voire aérien. Le pétrole est donc toujours (mais pour combien de temps ?) ce qu’Internet est devenu : un bien de première nécessité pour les pays développés. Il n’y a qu’à revenir sur les origines de la crise des gilets jaunes. La mesure initiale qui a déclenché ce mouvement, c’était une hausse de la taxe carbone dans le prix à la pompe. Or, la taxe carbone est un des moyens pour réduire les effets du changement climatique (principe du pollueur payeur). Toute cette affaire est donc extrêmement complexe, notamment dans ses ressorts humains : certes, beaucoup d’entre nous sont conscients des enjeux climatiques et de biodiversité auxquelles notre planète est confrontée, mais il est plus difficile d’agir quand cela impacte nos habitudes de consommation ou nos loisirs. En d’autres termes, il serait probablement injuste d’accuser TotalEnergies de noirceur sans pour autant reconnaître la part d’ambivalence sombre qu’il y a dans nos propres choix (c’est pour qui le colis Amazon livré le dimanche à 18h ?).

1% de 200 milliards

Concluons sur une note positive. A plusieurs reprises, dans ce texte, nous avons montré qu’il ne faut pas s’arrêter à des montants dans l’absolu, mais qu’il faut aussi raisonner en relatif. Prenons le contre-pied de cette idée : certes, la part consacrée par TotalEnergies aux énergies renouvelables et aux critères ESG peut apparaître comme étant dérisoire par rapport à ses activités fortement émettrices de gaz à effet de serre (scope 1, 2 et 3, s’il vous plaît). Mais dans l’absolu, ce pourcentage dérisoire pourrait représenter des centaines de millions d’euros, voire des milliards. Si ce groupe ne consacrait que 1 % de ses revenus à ces chantiers (on parle tout de même de plus de 2 milliards), cela ferait de la bonne publicité pour ce groupe, bien meilleure – en termes d’effets – que toutes les campagnes de greenwashing dont les entreprises nous abreuvent désormais régulièrement.

Liberté éditoriale #3

Dans chaque lettre d’informations « finance durable » (n°1 ici et n°2 là), j’explique à chaque fois un choix éditorial que j’ai été amené à faire dans la rédaction de Finance durable (parution imminente, je me sens comme une Dedion-Bouton roulant « à toute allure, à 35 à l’heure », comme le chantait Joe Dassin).

Finance Durable est un des plus personnels de mes livres professionnels. J’ai donc opté pour quelques illustrations à l’intérieur du livre, en esclavant deux jeunes artistes talentueux de mon entourage proche (contre rétribution, car « you have to give for what it takes« ).

En avant-première, voici un des premiers crayonnés de « Professeur Panda » (tous droits réservés, copie ou diffusion interdite, et si vous en faites un NFT, puissiez-vous finir englué(e) dans une marée noire).

Mon carburant, c’est vous

Si cette newsletter vous a intéressé(e), n’hésitez pas à la partager autour de vous, ou à donner le lien d’inscription vers la liste de diffusion : https://bit.ly/financedurable (10 personnes de cette liste seront tirées au sort pour recevoir gratuitement un exemplaire dédicacé). Vous pouvez aussi déposer un commentaire.

Publié dans Finance, Livres, Réflexions, Verts de terre

4 commentaires

Batana – Claque-fixer

Claque-fixer : v. i. Lire 12 articles de recherche pour rédiger finalement 2 lignes ; glâner des données en ligne pendant des heures pour faire un tableau qui prendra un quart de page. Peut être utilisé comme substantif : « pour la rédaction de Finance durable, j’ai eu un niveau de claque-fixage rarement atteint ! ».

Par extension : cuisiner pendant des heures un plat englouti en 7 minutes ; prendre des télé-sièges pendant 1 heure pour descendre la piste en 5mn.

Publié dans Batana

Laisser un commentaire

Réaction à chaud suite à la venue d’Eric Z. à l’ESCP – une analyse

Hier, vendredi 10 décembre, 3 heures avant l’événement, j’apprends que l’association Tribunes ESCP va recevoir Eric Z., candidat aux élections présidentielles, au sein de l’école. Le lendemain de cet événement, je souhaite partager quelques éléments de réflexion et d’analyse sur ce qui s’est passé et ce que je peux en lire sur les réseaux sociaux.

Préambule personnel : je suis diplômé de cette grande école (promo 1989) et suis employé par l’ESCP, en tant que professeur, depuis plus de 29 ans. A ce titre, j’ai contribué à la formation, et assisté à la diplomation, de plus de 20 000 étudiantes et étudiants de la grande école, et au moins 2 000 managers de l’Exec MBA.

Une première observation : l’ESCP est un écosystème. Le nom #ESCP recouvre en fait plusieurs populations qui interagissent et qui constituent l’identité de l’école.

- Il y a les élèves actuellement en cours de formation,

- Ces étudiant(e)s sont encadré(e)s par les personnels de l’école (corps professoral, équipes administratives et logistiques sans lesquelles rien ne serait possible),

- La direction générale de l’école assure la stratégie et la communication, et elle est la voix officielle de l’école,

- Les associations étudiantes sont en même temps autonomes, mais pour autant, très reliées à l’école : certes, elles gèrent leurs projets comme elles le souhaitent, mais elles profitent aussi des ressources logistiques de l’établissement (amphis, communication…). Une des ressources est la marque ESCP. Il y a des situations gagnant-gagnant, quand une association porte un projet qui va se révéler bénéfique à l’image de marque de l’école ; il y a d’autres situations où l’initiative – ou la dérive – d’une association va entamer le capital de crédibilité de l’école – le plus souvent, pour le plus grand plaisir des médias.

- Les diplomé(e)s (alumni et alumnae) sont une autre composante extrêmement importante de cet écosystème. Ayant suivi cette formation il y a 5 ans, 10 ans ou 20 ans, ils et elles continuent à suivre l’actualité de leur école, et lui gardent un attachement pérenne.

- Il y a enfin les entreprises, qui non seulement recrutent nos diplômé(e)s, mais qui participent aussi à la vie de l’école (cours, chaires de recherche, forums et événements, partenariats…)

Dans cet écosystème, tous sont interdépendants les uns des autres. Quand une des parties agit, les autres en sont affectées, plus ou moins directement, plus ou moins rapidement.

Une deuxième observation : une association étudiante décide d’inviter une personnalité dont les discours et le programme politique sont extrêmement clivants. Ce candidat est actuellement crédité par les sondages de 10 à 15% d’intentions de vote au niveau national. Si on suppose que ce pourcentage se retrouve à l’identique dans une promotion de l’école (environ 900 personnes), on aboutit à plus d’une centaine de personnes sympathisantes (sur 900), c’est-à-dire de quoi remplir une bonne partie de l’amphi où aura lieu l’intervention. Il sera alors biaisé d’en conclure que l’école, la direction ou les étudiant(e)s épousent les opinions de ce candidat. Selon moi, l’auditoire était une minorité statistique, bien que majoritairement présente – donc active, bruyante, et donnant l’impression d’être acquise à la cause.

Mon opinion personnelle : il ne fallait pas inviter cet individu. Sur les réseaux sociaux, on voit une citation détournée, injustement attribuée à Voltaire, qui dit en substance « je ne suis pas d’accord avec vos idées, mais je me battrai pour que vous ayez le droit de les exprimer ». C’est l’argument qui a été utilisé pour autoriser l’intervention de vendredi. Ce genre d’attitude traduit à mon avis une grande naïveté, et c’est ainsi que les démocraties meurent. Donner une tribune à un extrémiste, sous prétexte que c’est l’apanage d’une démocratie et de la liberté de parole, c’est ignorer que cet extrémiste ne joue pas selon ces règles du jeu, car il vise justement à renverser le système démocratique, et il en méprise les institutions et les valeurs. Il aura donc tout intérêt à se réclamer des règles d’un jeu qui joue à son avantage, pour mieux le noyauter, le gangrener, et le détruire. Il n’y a qu’à voir comment cet événement a déjà été bien utilisé par les réseaux sociaux partisans, en utilisant à foison la marque de l’école comme « caution » de leur candidat – sans parler de la vidéo de la conférence, soigneusement coupée sur tous les passages gênants, et rediffusée en version très expurgée sur la chaîne du candidat. On assiste à une vraie instrumentalisation de l’actualité, un travestissement de la réalité de l’événement, dans un exercice extrêmement bien maîtrisé et exécuté en un temps record. Ma conclusion : la seule réponse face à ces personnes, c’est de ne pas leur offrir de tribune. Jamais. No pasaran.

Une troisième observation qui découle de cette opinion : si l’histoire peut nous apprendre quelque chose, autant regarder ce qui s’est passé aux États-Unis lors des élections de 2016. Il y a des analogies frappantes entre la stratégie de Donald Trump d’un côté, et le candidat de vendredi soir. Ces deux individus mettent en œuvre la même mécanique, avec les mêmes effets :

- Hommes de télévision, donc maitrisant parfaitement les codes de la communication instantanée et de la capture de l’attention. Si possible, en termes simplistes et binaires : « vous êtes avec moi ou contre moi ».

- Sans aucune expérience politique, ce qui leur assure une certaine forme de virginité

- Adeptes de la provocation et des prises de positions extrêmes (le plus souvent très conservatrices – misogynes, homophobes, pour dire le moins…)

- En tout cela, fascinant les médias, qui leur assurent une plate-forme pour leurs idées et leur audience.

Ces quatre éléments sont plus qu’une liste : c’est un cercle qui s’auto-entretient.

Il nous appartient de rompre ce cercle.

Sinon, nous nous ferons avoir.

Et bien profond.

Comme d’habitude, ce qui est exprimé sur ce blog n’engage que moi.

Publié dans Réflexions

13 commentaires

Finance durable – lettre d’information #2

James Bond doit-il prendre le temps de remplacer son Aston Martin par une Jaguar ?

La sortie du dernier James Bond, film qui clôture l’ère de Daniel Craig dans le rôle de l’espion britannique, est intéressante en termes de gestion des risques en relation avec le temps qui s’écoule. En effet, la date de sortie du film a été décalée plusieurs fois, avec les impacts que l’on peut imaginer sur la profitabilité du projet. La profitabilité, c’est un peu la james bond girl de la finance d’entreprise : on calcule la valeur d’un projet en comparant l’investissement nécessaire d’un côté, et les revenus rapportés de l’autre. Or, comme les revenus sont répartis dans le temps au fil des années d’exploitation, on procède à une actualisation des recettes nettes des dépenses. Après actualisation de ces cash-flows, on obtient la valeur actuelle nette du projet (VAN, ou NPV dans la langue de Ian Fleming). Et comme on ne sait pas deviner l’avenir avec précision, on procède généralement à plusieurs calculs en faisant varier les différents paramètres du scénario : les ventes espérées, les coûts d’exploitation, les dépenses impromptues, et aussi le taux d’actualisation à retenir pour procéder au calcul. Toutefois, dans ce calcul de scénarios, il est beaucoup plus rare de retenir comme variable les retards du projet. Pourtant, la simple question « et si le projet prenait six mois de retard ? » est souvent celle qui a le plus d’impact sur la rentabilité d’un projet.

Dans le cas du James Bond, ce film est un des premiers à avoir subi de plein fouet les conséquences de la pandémie Covid-19. En effet, de report en report, on arrive à un total de 24 mois de décalage, dont 22 mois pour des raisons sanitaires suite à la pandémie Covid-19. Pour éviter un flop dans des salles désertées, les producteurs décalent en effet la sortie d’avril à novembre 2020, puis à mars-avril 2021 et finalement à octobre 2021. Selon The Hollywood Reporter, si la Metro Goldwyn Mayer était restée arc-boutée sur la date d’avril 2020, elle aurait perdu jusqu’à 300 millions de dollars de recettes sur son film.

Cela suscite deux interrogations :

- Une première question qui est pragmatique et à court terme : « est-ce que ça en valait la peine de décaler la sortie du film de 22 mois à cause de la pandémie ? »

- Une seconde question qui est plus du domaine philosophique – « Compte tenu des nouveaux risques (environnementaux, sanitaires…) qui surgissent sur notre planète, doit-on – et comment peut-on – intégrer le supplément d’incertitude dû aux retards dans les décisions d’investissement ?« .

Un calcul de valeur actuelle nette (VAN) – assorti, il est vrai, de nombreuses hypothèses simplificatrices en l’absence de chiffres détaillés – montre que le choix de décaler la date de sortie n’a pas été trop dommageable pour les producteurs. À ce jour (début décembre 2021), et selon mes calculs, le film n’a pas encore été rentabilisé : il lui manque encore 70 à 80 millions $ de profits actualisés pour arriver à l’équilibre, alors qu’une sortie en avril 2020 aurait conduit à un manque-à-gagner estimé au double (soit 140 millions de profits manquants). Mais les profits ne sont pas les ventes. Aujourd’hui, toujours d’après mes estimations, le film a encore besoin de 170 millions $ de recettes pour arriver à l’équilibre, contre 326 millions s’il était sorti en pleine pandémie – pour un coût total à rentabiliser estimé à 800 millions $. (Données : wikipedia, damodaran.com, calculs : votre serviteur). Même si les montants semblent énormes, on peut faire confiance au charismatique espion de Sa Majesté : d’une part, le film est toujours projeté en salle, et d’autre part, il n’a pas encore commencé à engranger les recettes des diffusions en DVD, Blu-ray, streaming ou télévision. Or, selon une étude de Deloitte Insights, les revenus en salle représentent certes la première source de revenus d’un film (46 %), mais si l’on cumule la part à venir des recettes vidéo/DVD (36%) et celle des diffusions télévisées (18%), il y a pas trop de souci à se faire pour la rentabilité de ce blockbuster.

Alors, faut-il prendre son temps en ces temps difficiles pour l’économie ? L’actualité nous apporte une autre illustration en ce début décembre 2021 : la firme Jaguar vient d’annoncer qu’elle ne va lancer aucun nouveau modèle de voiture d’ici 2025 pour mieux se concentrer sur le développement de ses véhicules électriques. Ainsi, au lieu d’adapter progressivement ses modèles actuels à une motorisation électrique, Jaguar fait le pari de l’innovation de rupture : repartir de zéro, investir massivement dans la recherche et développement, et se donner quatre ans pour sortir de nouveaux modèles vraiment nouveaux.

Cela pose des questions non seulement commerciales (que vont vendre des concessionnaires pendant ces quatre années ? Avec quel manque-à-gagner ?), mais aussi stratégique (Les concurrents vont-ils profiter de ces quatre années pour prendre des parts de marché ? Quel devra être le degré de nouveauté des futures Jaguar électriques pour compenser quatre années d’absence du marché ?)

Dans les deux cas évoqués, une société décide de se priver de recettes immédiates pour s’assurer de recettes plus importantes dans le futur. Il ne s’agit pas d’un ralentissement d’activité, mais bien d’un report au lendemain sans contrepartie immédiate. Notre intuition est que ce genre de décision sera prise de plus en plus souvent dans un monde qui doit s’adapter aux problématiques de soutenabilité économique et humaine. D’une part, les entreprises vont être confrontées à des questions de rupture technologique et de risques de transition – or, il n’est pas si simple de remettre à plat tout un processus de production pour le rendre plus vert sans pour autant déclarer une mise à l’arrêt des machines ou un arrêt des processus. D’autre part, des événements extrêmes risquent d’arriver plus souvent qu’auparavant (inondations, crises sanitaires, rupture d’approvisionnement en énergie ou en eau…), ce qui va bouleverser l’activité de quantité d’entreprises et les recettes qu’elles peuvent tirer de leurs marchés respectifs. Pour parler en jargon financier, le Bêta des entreprises de loisirs (dont font partie les studios de cinéma) va probablement augmenter.

Ainsi, le temps, que nous avons pris l’habitude de considérer comme une variable continue, pourrait devenir de plus en plus une variable discrète, avec des problématiques d’arrêt et de redémarrage qui prendront le pas sur nos anciennes problématiques de récession et de croissance. James Bond a beau nous dire que demain ne meurt jamais, force est de constater qu’avec notre besoin actuel en ressources, le monde ne suffit pas.

Liberté éditoriale #2

Le thème de cette lettre d’informations – le temps – n’arrive pas vraiment par hasard, même si l’actualité récente a eu la sérendipité de me fournir les deux exemples ci-dessus. Dans ma liberté éditoriale autoproclamée, une des motivations majeures était mon impatience.

Il faut imaginer un auteur (ou une autrice) qui a sué sang et eau pour sortir son manuscrit et qui le remet avec un soupir de soulagement à son éditeur, un peu comme on passe la patate chaude : « À vous de jouer maintenant ! » Et puis plusieurs semaines s’écoulent, voire plusieurs mois – parce que, autant l’auteur est égoïstement autocentré sur son ouvrage, autant l’éditeur doit mener en parallèle de multiples projets de livres avec leurs calendriers respectifs, ce qui conduit à des goulots d’étranglement dans les ressources. Un jour, l’auteur reçoit enfin les épreuves. Il s’agit alors de relire et corriger très vite, avant de renvoyer le livre expurgé des erreurs les plus criantes. L’auteur se dit alors « chic, c’est la dernière ligne droite ! » D’autres semaines s’écoulent. On peut avoir la surprise d’une deuxième version des épreuves – à relire très rapidement, évidemment, le temps c’est de l’argent. Ou bien il s’agit de rédiger la quatrième de couverture, ainsi qu’une présentation de l’auteur. L’auteur se dit alors « c’est pour demain ! » Et il doit encore ronger son frein (d’Aston Martin) plusieurs semaines avant la mise en production, qui elle-même sera suivie par la distribution et enfin la mise en place dans les rayons. Tout cela prend du temps… Encore une fois, ce n’est pas une critique de mes éditrices et éditeurs – qui font ce métier beaucoup plus souvent par passion que pour des raisons bassement mercantiles. Il s’agit plutôt de témoigner de mon impatience, qui ne semble pas s’être assagie avec les années, bien au contraire (car contrairement à ce que prétend James Bond, on ne vit qu’une fois).

Ce long préambule est pour expliquer mon choix de l’auto édition. J’avais l’intuition que ce choix permettrait de gagner du temps, car il me fait endosser à la fois le rôle de l’auteur que je peux fouetter et celui de l’éditeur que je peux houspiller. Il fallait néanmoins tester cette solution : c’est ce que j’ai fait en avril 2021 avec cette œuvre de jeunesse. Les résultats ont été conformes à mes espérances (à défaut des ventes…), mais je ne recommande pas forcément ce choix à tout le monde, car il présente aussi des inconvénients. Avant tout, on se prive de l’œil et des bons conseils des professionnels sur des sujets aussi cruciaux que la mise en page, la structure et l’équilibre de l’ouvrage, les corrections typographiques, les impropriétés stylistiques ou les jeux de mots foireux… Mais comme dit le grand philosophe Peter Parker, avec de grands pouvoirs viennent de grandes responsabilités. Aussi, tel un Prométhée dérobant le feu éditorial, j’ai voulu faire cette expérience. Cela offre aussi des avantages qui, je l’espère, se dévoileront avec le temps, quand il s’agira de sortir une 2ème édition, puis une 3ème : l’auto édition réduit drastiquement la durée du cycle de production, et permet donc de coller plus précisément à l’actualité. En revanche, cette solitude glorieuse présente un inconvénient quant à la qualité du réseau de distribution : c’est une chose d’être diffusé et marketé par un éditeur professionnel au niveau national, c’en est une autre que de faire soi-même du porte-à-porte numérique. Là encore, « time is of the essence » comme le dit le dévoué Jeeves au papillonnant Bertie Wooster.

Concluons enfin sur le temps et les délais : nonobstant les pénuries de papier annoncées par les éditeurs et la charge de travail non anticipée sur ce semestre d’automne, je confirme que pour l’instant, la date de sortie du livre est toujours fixée à décembre*.

* NB : Celles et ceux qui connaissent le modèle très puissant du MBTI savent qu’il y a deux types de comportements face aux échéances à respecter : les personnes pour qui « sortie du livre en décembre » signifie remise du manuscrit en novembre pour être sûr que l’ouvrage soit disponible dès le premier décembre ; et puis l’autre catégorie de la population, pour qui « sortie du livre en décembre » prendra le sens de « si j’envoie le fichier définitif à l’éditeur au 31 décembre à 23 heures 59, je ne suis pas en retard ! » Là encore, le temps nous dira dans quelle catégorie se situe votre serviteur.

Opération Tonnerre

Si cette newsletter vous a intéressé(e), n’hésitez pas à la partager autour de vous, ou à donner le lien d’inscription vers la liste de diffusion : https://bit.ly/financedurable (10 personnes de cette liste seront tirées au sort pour recevoir gratuitement un exemplaire dédicacé). Vous pouvez aussi déposer un commentaire.

Publié dans Finance, Livres, Réflexions, Verts de terre

Laisser un commentaire

Finance durable – éclosion d’un livre #1

Germination, efflorescence, éclosion…

Ce livre n’a pas été prémédité, il est plutôt venu comme une surprise. Pendant 30 ans en tant que professeur, tel un petit âne laborieux, j’ai essayé de faire passer les concepts de finance d’entreprise de la manière la plus claire et la plus pédagogique possible, en travaillant notamment sur l’humour et les analogies. C’est le fruit de ce travail qui a abouti en 2012, après 8 ans de rédaction, à la publication de Comprendre toute la finance. À sa sortie en librairie, je me suis juré que c’était mon dernier livre, et je comptais bien tenir parole – les personnes qui ont déjà écrit un livre savent ce que cela signifie en termes de travail et de temps passé. Donc les années passent, j’engrange mes droits d’auteur et mon activité d’écriture se borne à préparer les nouvelles éditions de mes ouvrages. Le point de bascule arrive il y a 2 ans.

En 2019, je décide de me reconnecter avec les étudiants et étudiantes en première année de l’école, avec lesquels j’avais de moins en moins de contacts. En effet, j’étais progressivement devenu un vieux prof expérimenté qu’on envoyait plus vers l’Executive Education – MBAs, managers ou dirigeant(e)s – que vers les cours de 1ère année. Je postule alors pour faire partie de l’équipe qui anime le séminaire d’intégration de la nouvelle promotion qui entre à l’école. Or, l’année où je postule, les collègues responsables sont en train d’opérer une refonte majeure de ce séminaire : il sera désormais focalisé avant tout sur le développement durable et la soutenabilité.

À cette époque, je ne connais pas grand-chose à ces éléments. Certes, j’avais déjà développé une conscience écologique, comme en atteste cette catégorie de mon blog, mais elle se bornait à notre vie familiale (me débarrasser de ma voiture, diminuer notre consommation de viande tout en maintenant notre consommation de produits issus de la vigne, acheter des produits de seconde main…). Or, pour les besoins de ce séminaire « business & sustainability« , je dois aller me former à la Fresque du Climat. A cette occasion, je prends une claque – comme à peu près toutes les personnes qui font une Fresque du Climat – sur l’importance des enjeux climatiques et la situation assez inquiétante des effets de serre additionnels issus de l’activité humaine, notamment les émissions de CO².

Cette prise de conscience durant l’année 2019 va être alimentée par 2 événements extérieurs :

- d’une part, la médiatisation croissante des actions de Greta Thunberg ;

- d’autre part, les réactions de mes étudiant(e)s – pas tellement plus agé(e)s que Mademoiselle Thunberg – en septembre 2019 lors du séminaire, et leurs nombreuses interrogations sur le rôle et la mission des entreprises pour les années à venir.

Je commence alors à faire des recherches sur la finance verte, qui – dans mon ignorance de l’époque – a l’air de se borner à 2 ou 3 termes : les green bonds, l’investissement socialement responsable, le reporting ESG… Au fil de mes lectures et de mes discussions, quelques idées commencent à se préciser, et celles-ci vont devenir l’épine dorsale d’un nouveau livre.

- La première idée est issue d’un paradoxe : en salle de formation et en amphi de cours, j’entends une demande croissante – venant la plupart du temps des jeunes générations – pour des réflexions structurées sur la finance durable, et dans le même temps, le peu d’empressement des auteurs de manuels de finance à remettre en cause les dogmes de la finance classique (« le but d’une entreprise est de maximiser la richesse de ses actionnaires »).

- La deuxième idée est plutôt une observation : la majorité des outils développés en finance verte concernent les marchés financiers. L’investissement socialement responsable (ISR) dérive de la gestion de portefeuille d’actifs cotés en Bourse ; les obligations vertes (green bonds) sont une variante des emprunts émis sur les marchés obligataires ; les prix du carbone sont fixés par mises aux enchères ou en gré à gré, à l’instar de quantité d’autres actifs ; quant à la publication des informations extra financières, elle est faite dans une logique de marché, puisqu’il s’agit pour les sociétés cotées d’informer les investisseurs sur la qualité de l’entreprise en tant qu’investissement. Comparativement, je trouve assez peu de choses en finance d’entreprise : comment les modèles classiques d’évaluation des investissements sont-ils impactés par les enjeux de soutenabilité ? Est-ce que l’appréciation des risques a évolué dans les directions financières ? Comment va évoluer la politique financière des sociétés dans un monde à taux d’intérêt négatifs ? Comment concilier les demandes des actionnaires et investisseurs d’une part, et les besoins des autres parties prenantes de l’entreprise (salariés, clients, fournisseurs, collectivités locales…) ?

- Enfin, j’ai une troisième idée, sous forme d’une conviction : malgré l’envie de certains de tout réinventer, il faut constater que le système financier actuel est implanté dans les esprits depuis des générations et qu’à ce titre, il est probablement indéracinable. Il ne s’agit donc pas d’évangéliser uniquement les nouvelles promotions qui rentrent aujourd’hui en formation : il faut aussi tenir compte des managers et des dirigeants qui ont fait leurs études en finance il y a 10 ans, 20 ans ou 30 ans… La troisième idée est donc de partir des modèles de la finance classique, tels qu’ils continuent à être enseignés dans la majorité des cours, et de proposer à chaque fois des éclairages pour permettre d’intégrer dans ces modèles des variables environnementales, sociales ou de gouvernance (critères ESG).

En 2020, je crée une option de spécialisation en finance durable à l’ESCP business school, et en parallèle, je commence à inclure quelques notions de soutenabilité dans mes cours de finance d’entreprise. L’arrivée de la pandémie et du premier confinement retardent énormément la conception et la rédaction du livre, puisque toute l’énergie de votre serviteur, comme celle de tous ses collègues, est consacrée – en plein milieu d’un semestre – à faire basculer tous les cours à une version en ligne qui ne soit pas trop catastrophique. Nous sommes maintenant à la rentrée de septembre 2021. Les 3 premières parties du livre sont écrites, et la quatrième partie est bien avancée. Date de publication estimée : décembre 2021.

Liberté éditoriale #1

Pour ce qui est de la forme de l’ouvrage, l’idée générale tient en un mot : Liberté. Au fur et à mesure, je déclinerai quelques choix qui vont tous dans le même sens : le souhait de garder une totale liberté éditoriale, tant dans le fond que dans la forme. C’est pour cela (premier exemple) que je ne vais pas proposer de relecture – malgré les propositions fort sympathiques de plusieurs personnes qui se sont inscrites à la newsletter. Ce n’est pas une posture de monsieur-je-sais-tout, bien au contraire. Dès l’introduction, ce livre indique ce que je ne suis pas : je ne suis ni économiste, ni climatologue, ni juriste ou fiscaliste, ni expert en développement durable. Mon domaine de compétence, c’est la finance d’entreprise. C’est donc de ce point de vue que je souhaite m’exprimer, au risque – assumé – de rater des nuances, de manquer de culture ou d’avoir tort.

Coup de pied à suivre…

Si cette première présentation vous a intéressé(e), n’hésitez pas à la partager autour de vous, ou à indiquer le lien d’inscription vers la newsletter : https://bit.ly/financedurable (10 personnes de cette liste seront tirées au sort pour recevoir gratuitement un exemplaire dédicacé). Vous pouvez aussi déposer un commentaire en bas de la page.

Publié dans Réflexions

4 commentaires

Inbox Zero 2021

J’ai donc à nouveau atteint l’état de Inbox Zero. Quelques précisions :

- Cela signifie que TOUTES mes boîtes de réception sont vides, soit 4 adresses mail majeures, correspondant à mes 4 activités : l’école qui m’emploie, coaching & formation, l’institut que j’ai co-créé, les messages perso.

- Quand je dis « vides », cela veut dire qu’il y a eu un moment (il y a 3 jours) où je n’avais plus aucun mail à traiter dans aucune boîte. Depuis, quelques mails sont tombés (tel le mildiou sur la vigne), mais cela n’a rien à voir avec le Hard Core (voir réflexions ci-dessous).

- Pour information, la dernière fois que j’ai atteint Inbox Zero, c’était en 2012, il y a 9 ans ! Et avant cela, en 2011 (deux fois) et 2008. En résumé, uniquement 5 fois en plus de 15 ans.

- Depuis 2012, certes, j’avais atteint des points bas (5 mails dans la boîte…), mais jamais zéro. C’est dire si c’est une quête titanesque, un tonneau des Danaïdes, ou comme je l’ai déjà prénommée, une écurie d’Augias.

Cela m’inspire trois types de réflexions : pragmatiques, statistiques, philosophiques.

Quelques réflexions pragmatiques ( = mes trucs & astuces)

Ceci n’est qu’un résumé de tout ce que (1) j’ai écrit depuis des années sur ce sujet et (2) ce que je traite en sessions de formation sur « gestion du temps et du stress ».

(1) Avoir une boîte de réception commune

Thunderbird propose fort opportunément de créer des dossiers virtuels, paramétrés par une recherche donnée. J’ai donc activé un dossier virtuel contenant tous les messages de mes 4 boîtes de réception. C’est assez pratique d’alterner entre cette boîte commune (« voilà tous les messages que je dois traiter ») et les boîtes dédiées à une activité donnée. Le fait d’afficher le nombre de messages de chaque boîte est aussi très utile pour traquer les retardataires.

(2) Utiliser les raccourcis et les templates

Tant qu’on est dans les conseils techniques, vous connaissez mon intérêt pour l’automatisation des tâches, notamment avec des raccourcis clavier. Au risque de me répéter, ces raccourcis me font gagner des dizaines (centaines ?) d’heures par an. Et pour les textes longs, j’ai un dossier contenant des exemples de mails récurrents : ouvrir le fichier, copier-coller les 5 à 50 lignes de message, ajuster à la marge, envoyer.

(3) Une boîte de réception n’est pas une ToDo liste

Ah, le réflexe quotidien : ouvrir sa boîte mail, ouvrir un mail déjà lu, se dire « je verrai ça plus tard », le refermer… Grâce à la notion de process popularisée par la méthode Getting Things Done (version FR ici) , et avec l’aide de mon Bullet Journal, j’ai appris de mieux en mieux à vider ma boîte de réception. Vider ne signifie pas forcément « traiter », ça peut être « noter dans un autre système ce qu’il y a à faire, puis archiver le mail ». Cette étape supplémentaire permet justement de prendre un temps de recul, ce qui permet de se poser les bonnes questions sur l’urgent et l’important. Et cela a le mérite de diminuer le nombre de messages restant dans la boîte de réception. Bref, il s’agit de transformer les mails en tâches, et de déporter ces tâches dans un système dédié – car une boîte mail n’est pas un système de gestion de tâches.

(4) Avoir un œil sur le mail le plus ancien

Conformément à la sainte trinité de l’urgent, l’important et le truand, je me méfie des truands, ces mails reçus il y a longtemps et qui contiennent une bombe à retardement. Aussi, de temps en temps, au lieu de faire la technique classique Top-Down (je commence à traiter le mail le plus récent), je passe en Bottom-Up (je commence par le mail le plus ancien). Avec – merci encore à Getting Things Done – la contrainte de Touch Once, pour éviter d’ouvrir le mail et dire « je verrai plus tard » avant de refermer. C’est ici que la technique du hard core est très utile (cf. ci-dessous).

(5) Traiter le hard core différemment

Une fois que l’on a traité le tout-venant, il reste souvent un hard core, c’est-à-dire un magma de quelques (dizaines de ?) mails qui sont rétifs à tout traitement. Ce genre de mails qu’on ouvre-consulte-referme plusieurs fois. Bref, un nid à procrastination. Et comme pour toute procrastination, il faut changer de braquet. Un petit arbre de décision peut aider : dois-je vraiment traiter ce mail ? Se poser vraiment la question (conséquences de ne pas traiter ?). Si la réponse est Oui => Qui d’autre pourrait le faire ? Si la réponse est « Uniquement moi » => technique hard core. La technique hard core est un ensemble de techniques anti-procrastination dont je me suis inspiré dans cet excellent mini-livre par John Perry, maître procrastinateur autoproclamé.

Quelques réflexions statistiques

Depuis 2012, date de ma dernière Inbox Zero, j’ai compilé le nombre de mails traités par an. Attention : ce sont les mails que j’ai archivés, donc cela exclut les spams et ce que j’ai détruit. Il y a aussi eu, brièvement, un comptage des textos / SMS. Cela peut donner une idée du flux des messageries parallèles (whatsapp – maintenant Signal, FB messenger, MP linkedin…)

Nombre de mails traités, par an et par activité

Ce tableau est instructif, notamment dans ses pics (par exemple l’année 2015, année difficile dans ma vie).

Il y a aussi des effets de brouillage : pour les années les plus anciennes, j’archivais aussi certains messages automatiques, des spam – ce que je ne fais plus du tout. Enfin, dans les temps anciens, j’utilisais mon mail pro pour quantité de choses (coaching, perso…). C’est pour cela que je donne aussi une colonne « Total mails traités ». Je trouve les moyennes vertigineuses. Si l’on couple cela à mes calculs savants de 2009, cela donne, en équivalent annuel :

- 12 592 mails traités, soit,

- à raison de 52 mots en moyenne par mail : 654 000 mots lus ou écrits.

- et à raison de 590 mots par page : l’équivalent de 1 110 pages imprimées ( > 2 ramettes de papier)

- Il s’agit de volume traité, non pas de volume total. En effet, dans le contenu de chaque mail, seuls 5,5% représentent du texte utile. Le reste, soit 94,5%, sont les citations des mails précédents, les en-têtes et signatures. Ce qui nous amène (je résume) à l’idée suivante : si j’imprimais tous les mails d’une année, cela donnerait plus de 20 000 pages A4, soit 40 ramettes de 500 pages… Surtout, ne pas se poser la question de la valeur ajoutée de ce temps passé, ou de son coût.

Ce qui nous amène en conclusion à quelques réflexions philosophiques

Je me demande depuis toujours ce qui me pousse à vouloir vider cette boîte. Je rencontre quantité de collègues ou de managers qui ne s’embarrassent pas de cette quête. Et pourtant, j’ai vraiment du mal avec l’idée suivante : si vous avez 1442 mails dans votre boîte de réception, comment êtes-vous sûr d’être « à jour » ? La tactique consistant à traiter les mails les plus récents est dangereuse, car elle donne la priorité à un mode réactif, dans lequel ce n’est pas vous qui décidez ce qui est prioritaire.

Pour être transparent, je pense que de mon côté, il se joue aussi un mécanisme émotionnel : je ne veux pas être pris en flagrant défaut de ne pas avoir répondu – même si le mail date d’il y a plusieurs semaines. C’est une attitude sur laquelle je travaille depuis des années, et qui m’a permis de classer des mails sans y répondre… même si c’est encore une trop faible minorité.

Et vous, quelles sont vos réflexions sur ce sujet ? (Vous pouvez aussi m’envoyer des félicitations !!)

Publié dans e-mail, GTD, Productivité, stats

2 commentaires

CovidCampus #9 – The Ultimate Combo for online teaching

This blog post is part of a series of reflections on the Coronavirus / Covid-19 crisis and the transition I had to operate from my face-to-face courses to online classes.

Fellow professors, look no further: here is the ultimate combination (in my opinion) for teaching online from your computer. For less than a hundred euros (see budget details below), you can regain much of the fluidity of the face-to-face classroom, while still enjoying the benefits of distance learning.

The advantages of the face-to-face course are well known:

- better interaction with the students, thanks to a greater proximity.

- greater fluidity in the change of medium (Powerpoint, questions-answers, whiteboard…) In two previous posts (here and there), I showed that a simple situation in the classroom (answering a question by writing on the whiteboard) corresponds, in the online world, to a succession of at least half a dozen actions – with the corresponding lag.

But we tend to forget that distance learning courses also have advantages. They are not just a downgraded version of face-to-face courses.

Here are some advantages of online courses over their face-to-face counterparts:

- The online course is done on a computer connected to the Internet. It therefore allows the use of a number of collaborative tools or platforms, for example:

- shared documents on which students can work collectively and in real time (e.g. Google Docs, or Padlet), with the possibility of downloading the final document at the end of the session. In comparison, in the classroom, some students take pictures of the whiteboard, which is less practical and less ‘portable’ (in the sense of being easily re-integrated into another medium).

- the possibility of accessing all kinds of resources such as videos or images much more quickly than in the classroom. Indeed, in the classroom, the teacher is above all a human being: if he wants to show a video, he has to go to the computer, load the page, check that the sound is correctly transmitted to speakers, etc. In contrast, the online teacher is in an exoskeleton, which is her computer. Everything goes through the computer: the teacher’s face, her voice, and litterally every other resource that you can find on the Internet. Indeed, there is only one teaching channel, which is video with sound. In the same way that a railway can carry passengers as well as helium or cows, here the computer can transmit both the teacher’s messages and other resources.

- Dedicated tools can be used to make certain sequences more dynamic and faster. The most telling example is probably that of voting with instant results (Klaxoon, Wooclap) or quizzes (Kahoot). In a classroom, you have to ask for a show of hands, count the votes, take into account the reluctance to vote (impostor syndrome). All of these limitations are overcome online, resulting in faster and more comprehensive results.

Two major disadvantages of distance learning

Lack of fluidity

Anyone who has tried to share a document in Zoom will understand what I mean by « lack of fluidity ». There is always a lag time, and this is amplified when you have to juggle several documents. For example, in Zoom, it often happens that you have to switch between a Powerpoint presentation and the Zoom whiteboard – especially to illustrate concepts. If you add a third document (e.g. a text, a spreadsheet), each change will further reduce the fluidity. Not to mention the questions, which force you to go back to a previous document: cancel the current share + share the old document = a lot of time spent on manipulations.

Dehumanisation

On the student side, many leave their cameras off, which confronts us with black screens. But on the professors’ side, it’s not very human either, when the students only see a slide show with a « voice-over » commenting from afar. I challenge my colleagues to pay attention to a slide that doesn’t move for 10 minutes, while someone (sometimes without seeing their face) comments on the important points, before moving on to another slide and another commentary. This problem is combined with the first problem of fluidity: to restore a minimum of dynamism, it should be possible to change media quickly (e.g. switch to the professor’s face on full screen). But the screen-sharing manipulation does not allow for quick switching back and forth between documents.

The ultimate combination: a broadcast software + a second webcam

Mid January 2021, I was lucky enough to discover this article (in French) on The Conversation France, and since then, I’ve been able to refine the method described in its first tip. But a quick (and dirty) video speaks more than words:

The budget = 99€.

The camera costs 74€; I count 4 coloured markers at 5€; this leaves 20€ to contribute to the OBS project while staying under 100€ (there is a mistake in the video: the initial donation was 25€, thus bringing the budget a little above 100€). Indeed, it is an open source project whose product (the Open Broadcast Studio program) is free and without advertising. In this case, it seems to me legitimate to make a financial contribution on this page, which allows to pay either for the project or for Jim, the full-time developer/contributor. It would even seem fair to me that institutions contribute as well, given the great interest of OBS. By institutions, I mean universities, colleges, business schools like the one I work in, online education companies…

As usual, all comments and reactions are more than welcome !

Publié dans In English, Prof

Laisser un commentaire